期货期权的价格可以采用期货期权的风险中性树进行计算:利用在任何节点的期权的价值等于立即执行期权的价值与持有期权直到下一阶段的价值这两者之间的最大值,(来源于赢家财富网,转载请注明出处,www.yingjia360.com)从期权到期日考试并从后向前进行,当然,由于交割的期权也取决于期限结构的斜率,这个时候投资者可以结合布莱克—斯科尔斯模型进行分析,但是在这一模型下期权到期日贴现因子与债券的期货价格无关,但是这一假定,对于短期贴现利率的波动率相对于债券期货价格的波动率来说相当小,并且短期贴现因子与长期债券期货价格之间的相关性确实相当小。

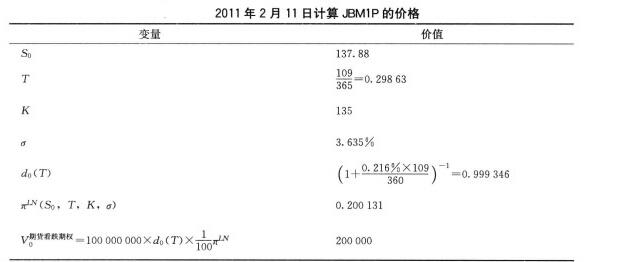

通过以上的假定信息,可以看出债券期货期权的价值是有期货价格,贴现率,价格波动率等等因素来决定的,如果说日本政府债券期货的看跌期权,沿着0.216%的合适的贴现率,而从2011年2月11日到合约到期日2011年5月31日有109天,使用公式计算,其隐含的价格波动率是3.635%。

使用这种模型计算债券期货期权的方式可以从下面入手:

首先,假定这些期权是欧式期权不是一个很严重的问题;然而,忽略交割期权更加严重。布莱克框架假定期货价格的波动率是常数,(来源于赢家财富网,转载请注明出处,www.yingjia360.com)但是由于债券交割很可能会发生变化,期货合约的DV01变化,所以波动率变化,而当交割期权是虚值的时候,就没有那么严重的变化了。

以上就是本文为投资者介绍的债券期货期权的价值确定,如果您还想要了解更多的期货投资策略,请关注赢家财富网,我们会为您提供更加专业的知识讲解。

上一篇:期货交易中的平均价战术不可

下一篇:国际炒家如何辗转于不同的投

经营性网站备案信息

经营性网站备案信息

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心

本站带宽由

本站带宽由

河南网络

河南网络

网络 110

网络 110

服务中心:郑州市金水区农业路经三路

邮编:450002 网址:www.yingjia360.com

销售热线:0371-65350319

技术支持:13333833889