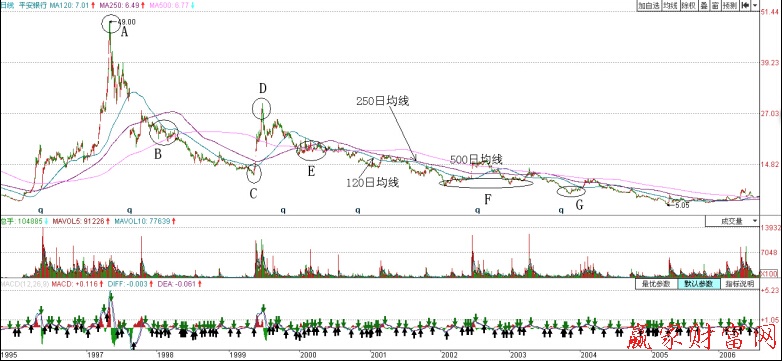

图1-1中,采用的是120日、250日、500日均线的组合。A点,股价跌破120日均线后得到250日均线支撑出现反弹,然而这个反弹却像是股价和120日均线进行“吻别”的一种仪式:随着股价毫无留恋地跌破250日均线,也就宣告了熊市的正式到来。B点,股价在500日均线附近发生反弹,这时股价从最高价的20元已经跌至10元左右。

根据"500日均线见半”的理论,交易者可以大致知道股价还会继续下跌至5元左右.图4-26中C点.股价最低见到4.5元.和理论上所做

的预测很接近。该股也由此展开了一轮波澜壮阔的大牛行悄。

运用“500日均线见半”理论,交易者必须牢记我们前面一再提及的一点:灵活运用、因事制宜,切不可呆板、机械地生搬硬套."500日均线见半”理论.会因为一些技术条件的变化,而使“见半”失效。

如图1-2所示,该股最高价为49元(A点),B点跌破500日均线时股价22元左右,大致符合理论要求(中间包含除权因素),C点股价最低跌至12元附近,符合“500日均线见半”理论的要求。C点应该被认定是熊市结束点位,股价开始急速飙升,至D点股价最高到29元左右.但是从C点见低点到D见到高点,整个上涨周期只有1个月的时间,无论怎样都不符合牛市时间周期的定义,这里我们只能认为是一个极其强势的次级反弹行情,因为之后股价再度跌破长期均线组合。这个例子告诉我们,"500日均线见半”理论所测量的“底部”,既有可能是一个长期底部,也有可能是一个次级反弹的底部。

E点,股价在500日均线上横盘一段时间后,跌破500日均线开始下行。我们知道D点的最高价为29元.而E点时股价是18元左右,离“见半”尚有一段距离,这中间的价差和股价的次级反弹存在一定的关系。之后,股价在F点分别见到9元和7元左右的低点,但是股价并没有依照"500日均线见半”理论所说的那样见到底部低点.反而一直跌至5元左右才形成最后的低点。

通过该案例的分析,我们从中得出一个应用“500日均线见半”理论需要注意的问题:当股价是以次级反弹结束的形式跌破500日均线的,“见半”理论并不可靠、也不适用。交易者还需要注意.当长期均线组合的三条均线相互之间的距离较近时.股价跌破500日均线,也不适用“500日均线见半”理论。

上一篇:应用均线理论躲避大熊市风险

下一篇:利用均线捕捉即将拉升的股票

经营性网站备案信息

经营性网站备案信息

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心

本站带宽由

本站带宽由

河南网络

河南网络

网络 110

网络 110

服务中心:郑州市金水区农业路经三路

邮编:450002 网址:www.yingjia360.com

销售热线:0371-65350319

技术支持:13333833889