江恩理论中最精彩的部分就是发现了市场中存在历史重演的事实,他认为每隔一年或者数年就会发生重复过去走势的现象,而根据这一法则,江恩也系统的设计了一套与之相吻合的分析方法。

价位重现

这是一种根据过去重要的高低点为预测对象,推算在未来某个特定时期将重临该一水平的分析方法,这一设想可谓不可思议。然而,江恩在1909年夏季的一次预测中认为9月份小麦期权将会见1.20美元。虽然到了9月30日的中午,小麦期权仍在1.08美元之下,但江恩当时非常有信心。结果,就在临收市一刻,小麦期权不偏不倚,正好落在1.20美元之上。江恩是运用了价位重现的方法预测的,因而胸有成竹,稳坐钓鱼船。

综观中外股票市场,日经平均指数和台湾加权指数的长期趋势已向人们揭示价位重现的经典实例。

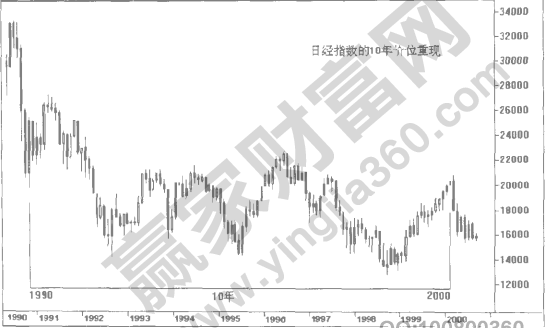

先以日经为例,日本自1989 年泡沫经济破灭后,股市从39000点开始下跌,1990 年是跌幅最惨烈的年份,当年最低急挫至20000点,比两年前几乎跌去一半的市值。日本泡沫经济的后遗症是漫长的,近十年来日经指数几乎一直处在20000点之下波动,到了2000 年日经才出现中期性反弹,最高创下21000点高位。

由图来看,日经1990年创下20000点的低位反成了十年后的高位阻力,价位重现的形成是日本经济状况的体现。

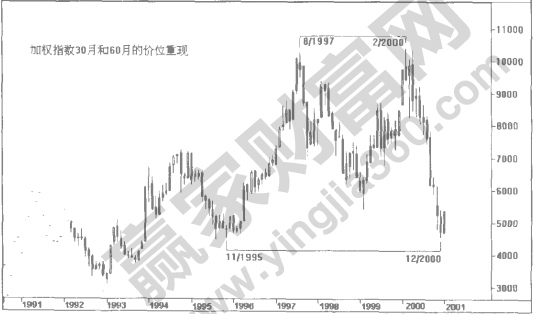

其次是台湾加权指数,该指数一向以大幅波动见称,十年来大起大落,从图的月线图看出,自1990~2000年,加权指数最高位是10300 点左右,最低位是4500点左右,并且反复多次,使加权指数剧烈波动的形象更为典型。

从价位重现的分析方法,我们可发现加权指数大幅波动背后的规律,如1997年8月,指数最高见10256点,30个月后的2000年2月指数又落在10393 点而见顶。此外,1995年11月创下4530点低位,60个月后的2000年12月,同样在该水平附近见底。

上述两种指数体现了价位重现在长期趋势中占有重要的分析价值。

而对于A股来说,价位重现大多更加偏向于中线或者短线,但是经典的例子也是随处可见。1997年5月13日,深圳综合指数创下520点历史新高。两年之后的1999年6月30日也再次见到了528点。两个高点的价位重现正好在523天的时间内出现,这样形成了非常工整的价位一时间一价位的神奇现象。

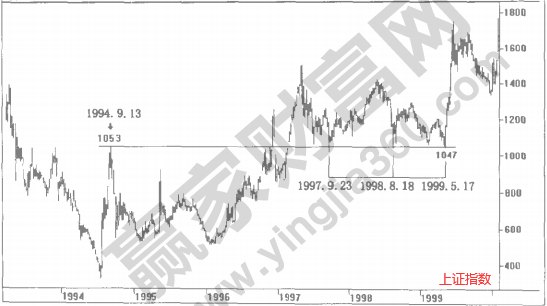

1994年9月13日,上证指数急速反弹至1053 点高位,成为前后近三年的最高位。无独有偶,三年后的1997年9月23日,沪指创下1025 点低位,成为自此以后的极限最低位。理论上,1994 年9月市场出现转折,在周年纪念的作用下1997年9月出现转势的机会将是非常大的,况且,两个重现的价位刚好相距720天。

此外,再由1997年9月23日的低点至1998年8月18日,沪指再次与前者重现,而时间上则相距225天(合共360的八分之五)。及后又至1999年5月17日,大盘出现第三次重现,前后运行时间是177 天(约为180天)。连同1994年9月的高点,四个高低点形成沪市1994 ~ 1999年重要的好淡分水岭。

上一篇:股市中24节气对市场是否有影

下一篇:江恩理论中形态重现的几种方

经营性网站备案信息

经营性网站备案信息

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心

本站带宽由

本站带宽由

河南网络

河南网络

网络 110

网络 110

服务中心:郑州市金水区农业路经三路

邮编:450002 网址:www.yingjia360.com

销售热线:0371-65350319

技术支持:13333833889