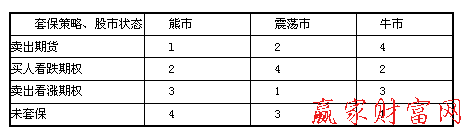

1.在熊市中,通过卖出股指期货进行套保的方式是最有效的,由于购买看跌期权需要支付一定的权利金,从而使其套保成本比直接在期货市场做空股指期货高,因此,熊市中卖出期货可以比买入看跌期权获得更好的套保效果。卖出看涨期权只是通过有限的权利金收入去弥补股指下跌的损失,当股指下跌幅度较大的时候,投资者仍会承受较大的损失。熊市中不进行任何套保操作将有可能让投资者蒙受巨大损失,股票组合的价值将随着股指的下跌而下跌。

2.在震荡市中,卖出看涨期权的套保方式是最有效的。震荡市中股指波动范围较窄,投资者股票组合头寸的损益变化较小,此时买入看跌期权是最不明智的选择,买入看跌期权的初衷是投资者希望提前支付一定的权利金以规避市场下跌带来的风险,如果市场表现稳定,投资者付出的权利金就打了水漂。这和我们平时乘坐飞机时购买意外险一样,如果飞机安全抵达目的地,你购买意外险所花费的钱就白白地让保险公司赚去了。这里有个很有意思的联想,意外险被白白浪费是大概率事件,那你是否还愿意在乘坐飞机前浪费这笔钱呢?

3.在牛市中,当然不进行任何套保对投资者来说是最有利的,即便买入看跌期权保留了投资者享受股指上涨带来收益的权利,但权利金的支付降低了投资者的盈利水平。牛市中效果最差的套保方式是卖出股指期货,随着股指的上涨,投资者所持股票组合的盈利正好用以弥补股指期货空头的损失,因此投资者并不能享受到牛市的成果。

通过以上叙述可以发现,就是不论市场处于何种状态,不管是进行个股期权交易还是其他交易,买入看跌期权永远都不是最佳的套保策略,既然如此,为什么还有人愿意通过买入看跌期权的方式对其所持头寸进行套保呢?原因很简单,没有一个人能肯定市场是下跌、保持稳定,还是上涨,在这种不确定性下,每个人都希望自己的投资在市场下跌时受到保护,又希望在市场上涨时也能分享收益,这时候买入看跌期权的套保策略是非常有吸引力的。特别是在投资者判断市场波动率较大的情况下,买、入看跌期权是非常好的一种套保方式。此外买入看跌期权的具体效果还跟执行价格的选择有关,投资者想获得越大的保护,就须承担越大的权利金支出。

上一篇:期权与股指期货套期保值的对

下一篇:期权的买期保值和卖期保值

经营性网站备案信息

经营性网站备案信息

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心

本站带宽由

本站带宽由

河南网络

河南网络

网络 110

网络 110

服务中心:郑州市金水区农业路经三路

邮编:450002 网址:www.yingjia360.com

销售热线:0371-65350319

技术支持:13333833889