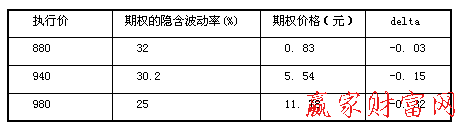

通过买入1手执行价为980的看跌期权,卖出2手执行价为940的看跌期权,建立了1手看跌期权比率套利,初始投资成本为0.7×100= 70,头寸的delta为-0.02。如果标的资产价格到期时在980上方,所有期权无价值过期,损失为初始投资成本70;若标的资产价格到期为940,卖出的期权无价值过期,该策略获得最大潜在盈利是3 930(=40 x10 -70);下行损益平衡点为900.7(=940 -3 930÷100)。

看涨期权反套利属于净买入期权的一种,其潜在风险有限,上行潜在收益无限,下行损益与初始投资相关。假设标的指数价格为2010,5月到期的看涨期权的价格见下表。

卖出1手执行价为1 950看涨期权,买入2手执行价为2 050的看涨期权,从而建立比率为2:1的看涨期权反套利,头寸的Delta为-0.12,初始投资收益为3 779。如果标的指数下降到1950下方,那么所有的看涨期权都将无价值过期,投资者就会获初始的投资收益3779(不算手续费的话)。如果标的指数价格上涨至买人期权的执行价时,投资者将遭受该策略的最大损失。

最大风险=初始收益-(执行价的差卖出期权的数量)=3 779 - 100×100=-6 221

该套利上行方向的损益平衡点计算公式为:

上行损益平衡点=买人期权执行价+最大风险÷(买入期权数量-卖出期权数量)

因此该例中的上行损益平衡点为2 112. 21。

上一篇:如何从波动率斜率的变化中获

下一篇:怎样通过买入看涨期权来代替

经营性网站备案信息

经营性网站备案信息

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心

本站带宽由

本站带宽由

河南网络

河南网络

网络 110

网络 110

服务中心:郑州市金水区农业路经三路

邮编:450002 网址:www.yingjia360.com

销售热线:0371-65350319

技术支持:13333833889